こんにちは、専業主夫です。

youtubeで公開している動画をブログに載せておきます。

以下をクリックすれば動画が見られますので、併せてよろしくお願いいたします。

恒例のペイペイ証券の評価額の公開と、配当金をいくらもらったのかを公開をしたいと思います。

この動画は、ペイペイ証券で、初期入金額165万9000円を投資して以降、追加入金をしないで、配当金だけを再投資して口座評価額を増やしていく企画となっています。

今回の動画の内容は次のようになっています。

まずは、2024年2月13日現在のペイペイ証券の評価額の合計を公開します。

2つ目は、2024年1月にいただいた配当金の金額と銘柄をすべて発表します。

去年のこの時期は、どのくらいいただいているのかも合わせて発表いたします。

最後に、私がペイペイ証券で、現在投資している銘柄についても動画に載せます。

それではよろしくお願いいたします。

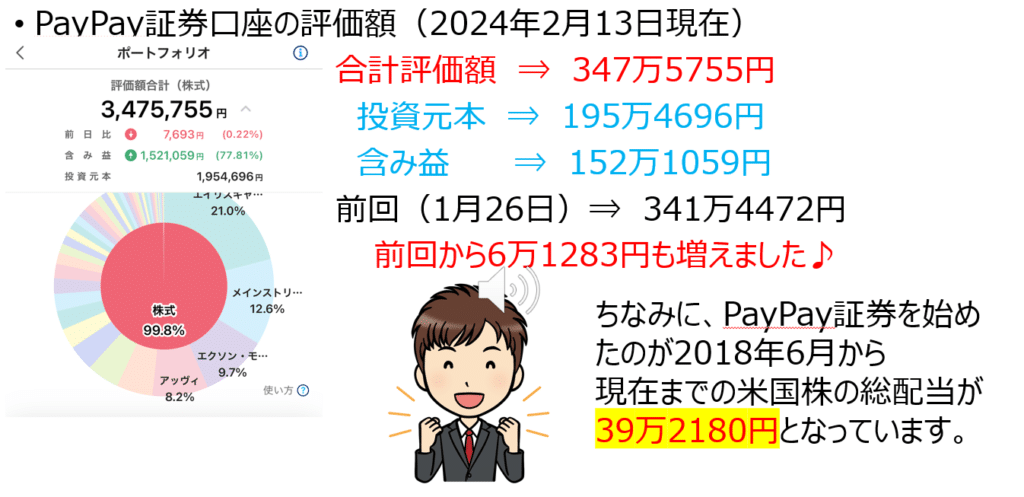

これが2024年2月13日現在のペイペイ証券口座の評価額になります。

評価額合計が、347万5755円となりました。

投資元本は、195万4696円で、含み益が152万1059円となっています。

前回1月26日の評価額合計が、341万4472円でしたので、二十日足らずで6万1283円も増えました。

今回は、非常に市場が調子よい状態であったということがわかると思います。

米国市場の好調に加えて、日本では新NISAのスタートという上昇相場を作るような地盤がありますね。

ちなみに、PayPay証券を始めた2018年6月から現在までの米国株の総配当が、39万2180円となっています。

つまり、5年半くらいで約40万円の配当金を米国株からいただいたことになります。

含み益も152万円なので、このまま持ち続けたらどのくらい資産が増えるのか、とても楽しみです。

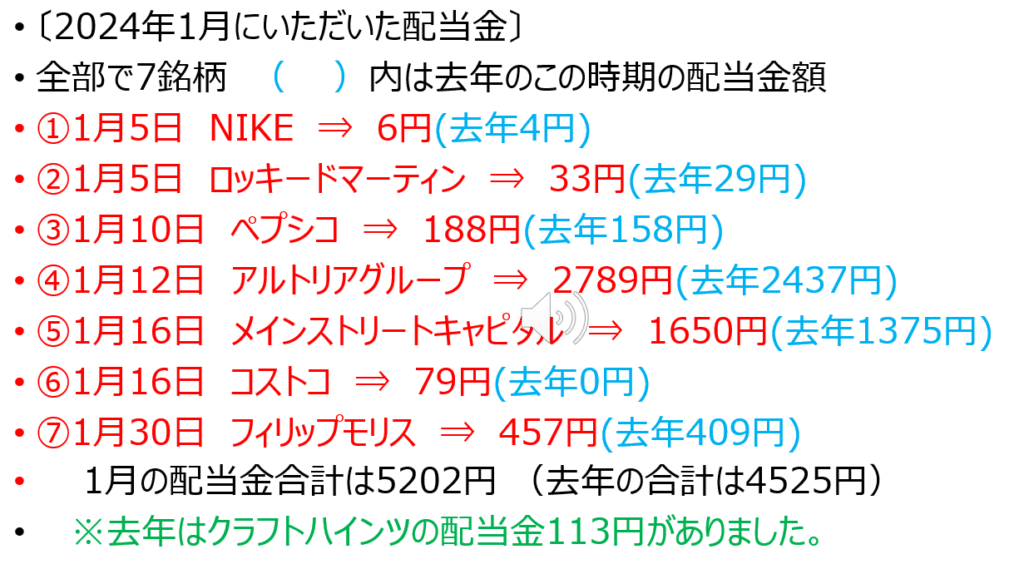

2024年1月にいただいた配当金の公開をします。

1月にいただいた銘柄は全部で7銘柄でした。

すべてが米国株の配当となっています。

では、具体的にそれぞれの銘柄でいくらもらったのかを発表していきますが、プラスαとして、去年のこの時期の配当金も合わせて発表します。

1月5日 NIKE ⇒ 6円(去年4円)

1月5日 ロッキードマーティン ⇒ 33円(去年29円)

1月10日 ペプシコ ⇒ 188円(去年158円)

1月12日 アルトリアグループ ⇒ 2789円(去年2437円)

今月の一番の主砲ですね。

アルトリアグループは、アメリカでたばこ業界のトップです。

現在では、無煙たばこの開発を急いでいるようです。

たばこ産業なので、斜陽産業と言われています。

売り上げも少しずつ下がっていますが、値上げを頻繁にすることができるので、売り上げが激減する可能性は少ないです。

不確かなことですが、2026年くらいまでは、増配するであろうとの記事をどこかの雑誌で読みました。

斜陽産業とはいえ、完全にはなくならない産業であると考えています。

1月16日 メインストリートキャピタル ⇒ 1650円(去年1375円)

メインストリートキャピタルは、毎月淡々と配当金を入金してくれるので、とても重宝しています。

1月16日 コストコ ⇒ 79円(去年0円)

今回のコストコは、特別配当でした。

通常の配当の訳14倍くらいの配当がありました。

コストコは、何年かに1回この時期に特別配当を出します。

特別配当は、利回りが8%を超えるので、コストコという会社の伸びを象徴しているように感じます。

1月30日 フィリップモリス ⇒ 457円(去年409円)

1月の配当金合計は5202円 で、去年の1月の配当金合計は4525円でした。

去年はクラフトハインツの配当金113円がありましたが、昨年、その株は売ってしまいましたので、今年のクラフトハインツの配当はありません。

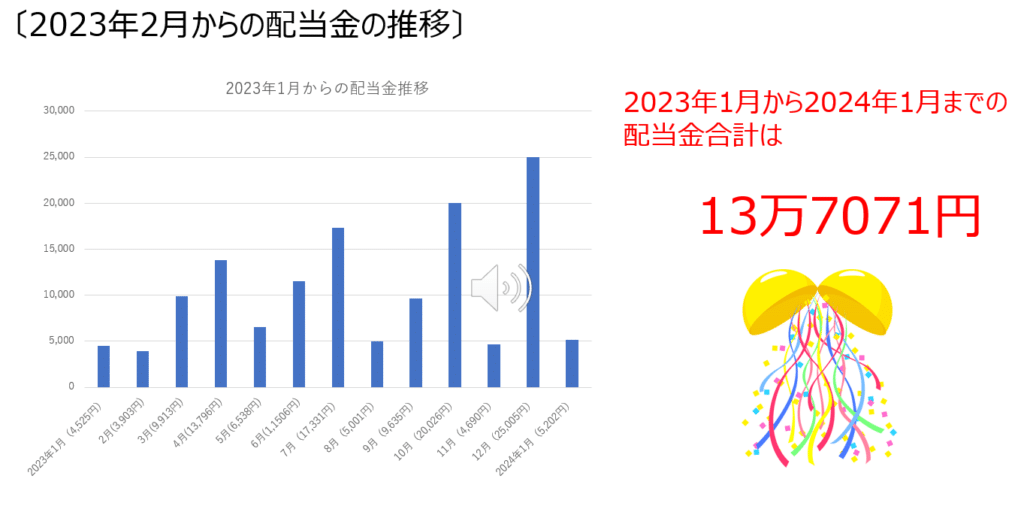

統計を取り始めた2023年1月からの配当金の推移をグラフにしました。

米国株の配当金は、3か月に1回の割合で振り込まれる銘柄が多いので、基本的に3か月後の配当金も同じような額になります。

しかし、1月の三か月後である4月、さらに三カ月後の7月、そして10月は、配当金の額が異常に高くなっています。

それは、4月、7月、10月には、主力の銘柄であるエイリスキャピタルの配当金が1万円以上もらえるからです。

エイリスキャピタルは、4月、7月、10月、そして12月の年末に配当金が振り込まれるため、毎年1月は、配当金が少なくなっています。

統計を取り始めた2023年1月から現在までの配当金の合計は、13万7071円となりました。

平均すると毎月1万円くらいの配当金をもらっていることになります。

ちょっとしたお小遣いになりますが、生活費が苦しいとき以外は引き出さず、ひたすら再投資をしたいと思っています。

引き出さずに、定年過ぎくらいまで再投資したら、どのくらいの資産になるのでしょうか。

楽しみに思っています。

最後に、私が現在投資している銘柄を公開したいと思います。

現在、私が投資している銘柄は2銘柄となっています。

一つ目は、VYM(バンガード・米国高配当株式ETF)です。

もう一つは、VIG(バンガード・米国増配株式ETF)となっています。

ペイペイ証券には、追加入金はしませんので、配当金を再投資しています。

現在のペイペイ証券の1年の配当金合計は、約13万円くらいですので、平均すると毎月1万円くらいの配当金収入があることになります。

そこで、私はその配当金を利用して、1週間に千円ずつこの2銘柄分、つまり週に2千円だけ、コツコツと買い付けています。

そうすると、1か月で1万円弱の買い付けになる計算です。

なぜこの2つの銘柄を買い付けているかという理由を説明します。

一つ目の理由は、暴落したときのリスクを軽減するためです。

現在は、米国株も日本株もどんどん株価が上昇しており、ウォーレンバフェットなどは、株価が高すぎてよい投資先が無いと言っているくらいです。

暴落が来てもおかしくない状況になってきていると私は考えています。

もし、暴落が来てしまったら、個別株ばかり買い付けていると、再起不能になった企業の株は紙くずになってしまいます。

少しでも分散投資をした方が良いと考えました。

分散投資が出来ていて、さらに高配当であるものが良いと判断しました。

そうなると必然的に、VYMに目が行ってしまいますよね。

VYMであれば、信託報酬は安いですし、400以上の銘柄に分散が効いています。

さらに、利回りは3.8%くらいあります。

今のところ毎年増配もしていますので、これ以上のものはなかなか見当たらないと考えています。

もう一つの銘柄であるVIGは、10年以上連続で増配実績がある、中・大型株に投資するETFですが、これも300以上の銘柄に分散しています。

信託報酬も安いですが、利回りが1.5%くらいとちょっと低めになっています。

ただし、VYMとVIGの分配金を比較してみると、最初はVYMの方が分配金が多いですが、時間が経てばたつほど、VIGの方が増配率が高くなり、ついにはVIGの分配金の方が多くなるという調査報告があります。

したがって、この2つの銘柄は非常に優秀だと考えて、それらに投資することにしました。

あくまでも私個人の意見なので、投資は自己責任でお願いいたします。

2つ目の理由は、私は家事や育児が忙しく、こまめに株価を見たり、銘柄調査が出来る状態ではありません。

そのような忙しい人には、投資信託かETFがおススメです。

投資信託やETFは、幅広い銘柄に少しずつ投資するという形態をとっているため、倒産する企業があっても保有している銘柄が紙くずになることはありません。

投資信託は、分配金を再投資する銘柄が主流で、ETFは分配金がもらえます。

分配金が欲しい人には、ETFがとてもおすすめの銘柄となっています。

数あるETF銘柄の中でも、このVYMとVIGが非常に優秀な銘柄だと考えていますので、私はこの2銘柄に投資をしています。

コメント